哈工大90后校友创办,小米参投。

与此同时,又有一家机器人公司正在冲刺IPO。格隆汇获悉,斯坦德机器人(无锡)股份有限公司(简称“斯坦德机器人”)于6月23日向港交所递交了招股书,拟根据第18C章规则寻求在港交所主板上市,由中信证券和国泰君安国际担任联席保荐人。斯坦德机器人是一家工业智能移动机器人解决方案提供商,致力于赋能多种工业场景中的智慧工厂。公司所处的机器人赛道前景较好,但是也同样面临定价压力,公司在产业链的话语权并不强,应收账款和销售费用率都比较高。01 哈工大90后校友联手创业,专注于工业智能移动机器人领域斯坦德机器人成立于2016年,2025年5月完成股份改制;公司注册办事处位于江苏无锡,办公总部位于深圳市宝安区。斯坦德机器人的创始团队与执行董事均来自哈尔滨工业大学。公司的创办人王永锟今年33岁,哈尔滨工业大学自动化本科,控制工程硕士。王永锟2016年6月加入斯坦德机器人时担任首席技术官,2018年3月起担任执行董事、董事会董事长兼首席执行官,负责整体策略规划及营运决策。共同创办人李洪祥也是33岁,哈尔滨工业大学计算机科学与技术本科,他目前担任执行董事兼首席技术官,自2016年6月加入公司担任研发部主管以来,主要负责本公司的产品研发管理。公司的另一位执行董事王金鹏今年36岁,哈尔滨工业大学本硕,英国伯明翰大学计算机视觉及机器学习博士。他目前任首席营运官,主要负责本公司国内外营销、销售及客户营运。截至2025年6月15日,王永锟及李洪祥通过一致行动协议共同拥有及控制公司30.90%的投票权。斯坦德机器人在发展的过程中经历了多轮融资,主要投资机构包括小米、博华资本、梁溪投资、江苏博尚、国科投资、鸿泽投资等;目前小米旗下的小米制造股权投资基金持股8.4%。在2024年5月的D轮投资中,公司的投后估值为21亿元。斯坦德机器人是一家工业智能移动机器人解决方案提供商,致力于赋能多种工业场景中的智慧工厂。此外,公司也可以提供工业具身智能机器人解决方案。公司的核心机器人技术平台包括核心控制器、操作系统SROS及算法。根据灼识咨询的资料,公司具备在单一模拟场景中调度超过2000台机器人的能力,一般单一真实工业场景中不会多于500台机器人。

公司的机器人产品,来源:招股书

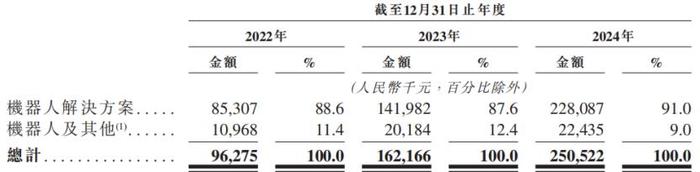

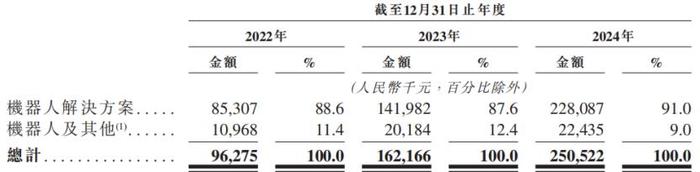

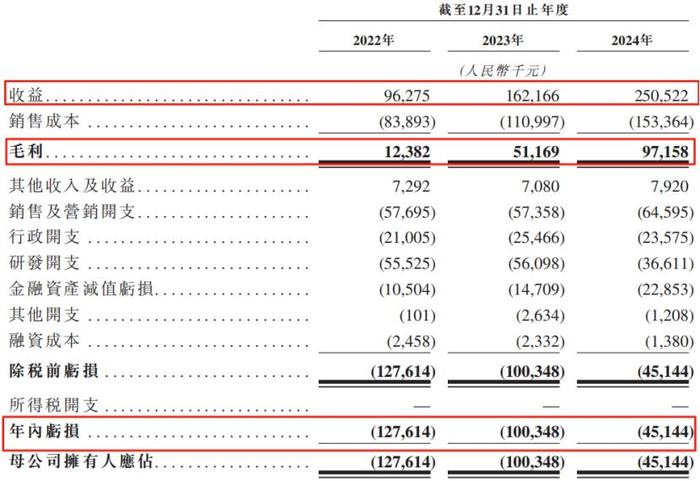

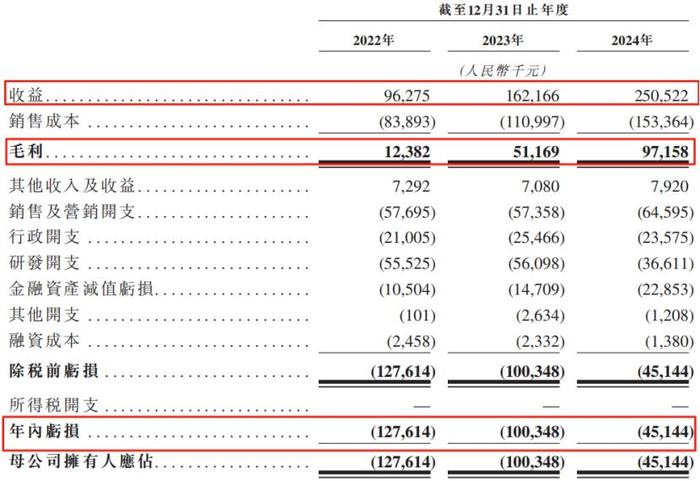

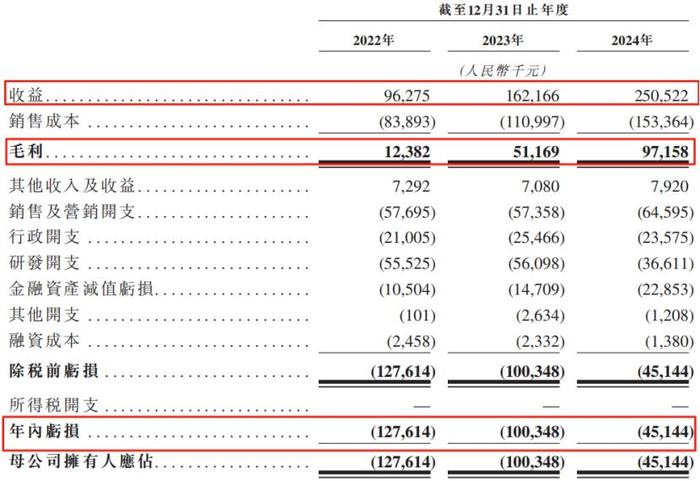

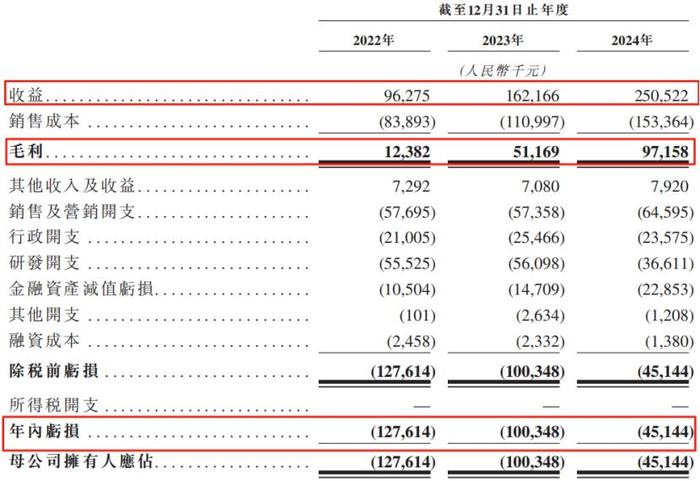

过去几年,由于客户需求增加及公司产品接受度提升,斯坦德机器人的收入有所增长。财务数据方面,2022年、2023年及2024年(报告期),公司的收入分别为9630万元、1.62亿元、2.51亿元,同期毛利率分别为12.9%、31.6%、38.8%,有所上升。不过,公司尚未实现盈利,报告期内净利润分别为-1.28亿元、-1亿元、-4510万元,3年累计亏损2.73亿元。招股书称,由于公司在快速增长的工业智能机器人市场中处于扩展业务及营运的阶段,并且正持续投资于研发,因此未来可能继续产生净亏损。报告期内,公司的研发开支分别为5550万元、5610万元及3660万元,研发费用率分别为57.63%、34.59%、14.61%,有所下降。由于持续亏损,公司在报告期内录得经营活动现金分别为-8980万元、-1.2亿元、-2720万元。截至2024年年末,公司的现金及现金等价物为8335.8万元,如果不能快速上市融资,可能会面临一定的压力。

关键财务数据,来源:招股书

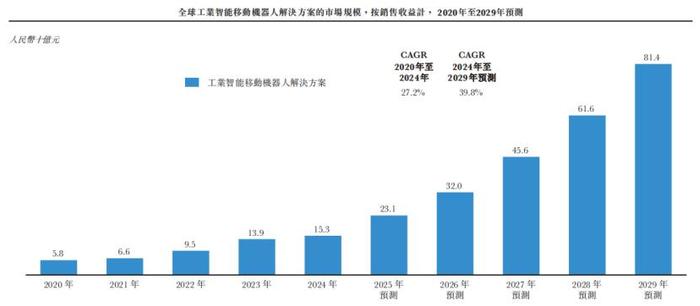

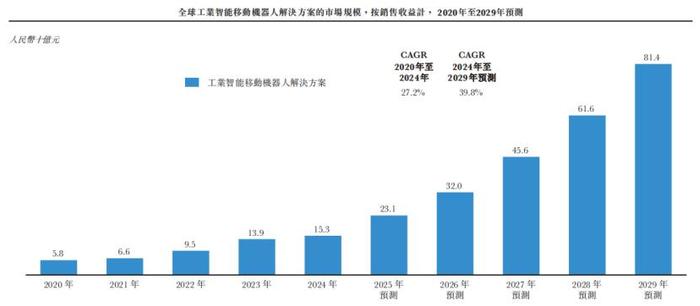

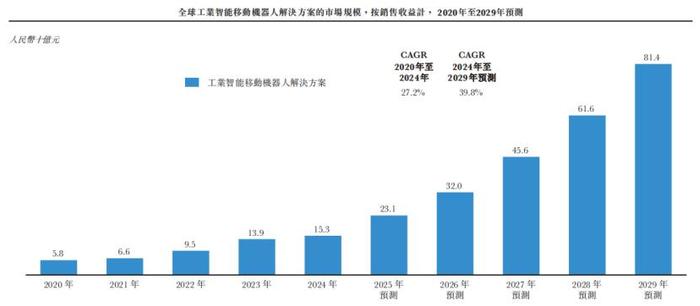

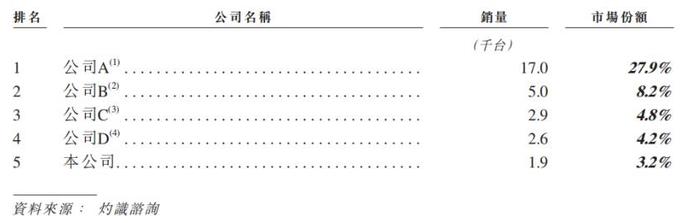

不过,公司称,近年来经历了激烈的竞争,包括定价方面的竞争。由于部分竞争对手可能会通过降价来获取更多市场份额,未来公司的业务可能会面临进一步的定价压力。关于这一点,此前写过的乐动机器人也同样面临压力,详情可见《深圳南山冲出一家机器人IPO,阿里CEO参投,毛利率持续下滑》。斯坦德机器人主要采购生产机器人所需的各种原材料,例如电池、电机、激光雷达、结构部件、堆高机及充电桩。报告期内,公司向五大供应商的采购额分别占总采购额的35.2%、27.7%及37.7%。公司在各个行业拥有多元化的客户群,尤其是3C、汽车和半导体等高科技行业,包括小米汽车、富士康及OPPO等。报告期内,公司前五大客户合计贡献总收入的26.0%、36.8%及41.3%。斯坦德机器人的客户主要在中国内地,报告期内,公司面向中国内地以外的客户(例如日本、越南、泰国、中国台湾及中国香港)的销售额占比分别为10.2%、12.5%及24.1%。不过,由于公司的下游客户多为大型企业,因此斯坦德机器人在产业链当中的话语权并不强。体现到财务数据中,就是较高的应收账款。报告期内,公司的贸易应收款项及应收票据分别为2900万元、5180万元及9340万元,占营收的比重分别为30%、31.94%、37.28%,贸易应收款项及应收票据周转天数分别为184.2天、144.2天及163.2天。此外,公司的销售费用也比较高。报告期内,公司的销售及营销开支分别为5770万元、5740万元及6460万元,销售费用率分别为59.9%、35.4%及25.8%。公司称其成功取决于能否有效地维持及优化销售网络,以建立并深化在中国及海外市场的影响力。03 行业竞争激烈,斯坦德机器人的市占率约3.2%机器人行业面临较为广阔的前景,除智能制造系统升级需求、下游需求强劲增长、劳动力成本上涨、政策支持加强等因素外,供应链及产业生态系统日趋成熟也是一项关键因素。工业智能移动机器人功能的实现,高度依赖控制器、电池、电机、激光雷达及结构性部件等关键组件。在这些关键组件中,与电池及激光雷达相关的开支相对较高。得益于国产零部件厂商崛起以及标准化探索,电池及激光雷达等关键组件的成本正在逐步下降。以激光雷达为例,2020年,工业智能移动机器人所用激光雷达的成本在一般超过1.5万元,而目前价格范围大幅下跌至1500元至1万元,未来还有望进一步降低。据招股书,2020年至2024年,全球工业智能移动机器人解决方案的市场规模从58亿元增长至153亿元,复合年增长率为27.2%,预计2029年将进一步增长至814亿元,2024年至2029年的复合年增长率为39.8%。

全球工业智能移动机器人解决方案的市场规模,来源:招股书

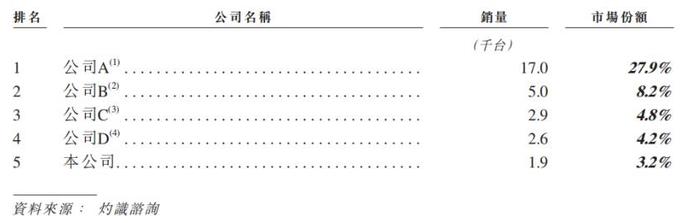

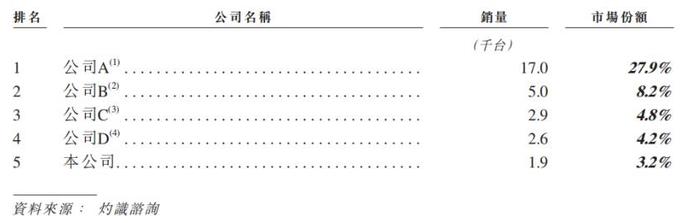

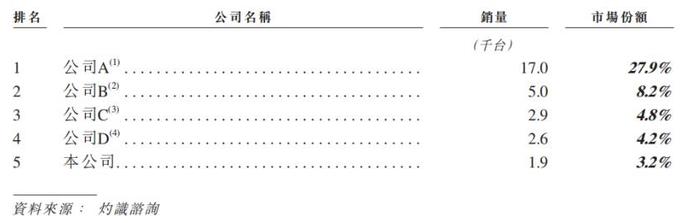

根据灼识咨询的资料,在这个竞争激烈的行业中,按2024年的销量计算,斯坦德机器人为全球第五大工业智能移动机器人解决方案提供商,市场份额为3.2%。目前,行业内的主要参与者包括海康机器人、极智嘉、泰瑞达、灵动科技等。

全球工业智能移动机器人行业主要参与者,来源:招股书

总体而言,斯坦德机器人所处的机器人赛道前景较好,但是也同样面临定价压力,公司在产业链的话语权并不强,应收账款和销售费用率都比较高。未来,公司能否持续绑定核心客户、拓展新的应用场景,格隆汇将保持关注。